Вторичный полипропилен на российском рынке. Рынок полипропилена в россии и мире Характеристика спроса и потребительской среды

По итогам семи месяцев года выпуск полиэтилена (ПЭ) в России составил 1 085,6 тыс. тонн, что 1% больше аналогичного показателя 2018 года. В то же время выросли исключительно объемы наработки линейного полиэтилена (ЛПНП). В июле суммарный объем производства ПЭ в России составил 146,3 тыс. тонн против 167,2 тыс. тонн месяцем ранее, снижение объемов наработки обусловлено профилактическими простоями мощностей Ангарского ЗП и "Газпром нефтехим Салавата". Таким образом, по итогам января - июля текущего года суммарный объем выпуска полиэтилена достиг уровня 1 085,6 тыс. тонн против 1 071,2 тыс. тонн годом ранее. Существенно выросли объемы производства ЛПНП, тогда как выпуск полиэтилена высокого давления (ПВД) и полиэтилена низкого давления (ПНД) показали минимальное снижение.

По итогам семи месяцев текущего года суммарный объем производства полипропилена (ПП) в России увеличился на 3,1% в сравнении с аналогичным показателем 2018 года и составил около 854,7 тыс. тонн. Сократил загрузку мощностей лишь один производитель из семи. В июле суммарный объем выпуска местными производителями полипропилена полипропилена

Всемирная организация здравоохранения заявила о том, что убедительных доказательств вреда от микропластика, который содержится в питьевой воде, обнаружить не удалось, говорится в отчете организации. Всемирная организация здравоохранения (ВОЗ) на данном этапе не рассматривает микропластик в питьевой воде как угрозу для здоровья человека. Исследования, проведенные Европейским агентством по безопасности пищевых продуктов и Продовольственной и сельскохозяйственной организацией ООН, показали, что частицы пластика размерами больше 150 микрометров, вероятно, не задерживаются в организме, а сразу выводятся, а более мелкие частицы организм поглощает в небольших количествах (0,3%).

Высокий сезонный спрос и длительное ограничение производства трубного полиэтилена низкого давления (ПНД) со стороны ключевых производителей привели к недостатку предложения во второй половине августа. Некоторые продавцы подняли цены, сообщается в Ценовом Обзоре ICIS-MRC. В силу ряда причин два российских производителя ограничили наработку натурального трубного ПНД в летние месяцы, тогда как спрос на полиэтилен (ПЭ) в силу сезонного фактора находится на хорошем уровне. На этом фоне к концу текущего месяца заметно сократилось предложение материала на рынке, и некоторые продавцы подняли цены. Усугубляет ситуацию тот факт, что впереди длительные профилактические простои сразу двух крупнейших производителей ПНД в России - Ставролена и Казаньоргсинтеза. Ключевым поставщиком натурального трубного ПНД на российском рынке является "Газпром нефтехим Салават", который останавливал свои мощности в июле на месячный профилактический ремонт. Башкирское предприятие с большим опозданием вышло с планового ремонта и намерено с середины сентября сфокусироваться на выпуске литьевого ПЭ.

Цены импортного этилена в Северо-Восточной Азии снизились на фоне запуска новых мощностей в регионе

Сообщает ICIS со ссылкой на участников рынка. Поставки этилена в настоящее время являются ограниченными, и прогноз поставок на сентябрь будет зависеть от того, смогут ли новые заводы начать коммерческое производство к началу сентября. В октябре потенциальные новые поставки могут быть в некоторой степени компенсированы завершением нескольких остановок на заводах в Китае, а также техническим обслуживанием крупной крекинг-установки в Южной Корее. Поставки в Юго-Восточную Азию будут оставаться ограниченными в течение остальной части года. SP Chemicals в Китае и Hanwha Total Petrochemical в Южной Корее еще не стабилизировали производство на своих заводах, которые недавно начали пробные запускы. Hanwha Total борется с техническими проблемами на своем заводе.

Производство полипропилена (ПП) в Северной Америке в июле выросло, сообщает ICIS со ссылкой на данные American Chemistry Council (ACC) and Vault Consulting. Североамериканское производство ПП выросло в июле на 2,1% в годовом исчислении. Сначала года по июль производство ПП в регионе выросло на 2,2%. Общий объем продаж ПП выросло на 0,8% по сравнению с аналогичным периодом прошлого года. С января по июль продажи ПП выросло на 6,4%. Экспорт ПП в июле из Северной Америки вырос на 85,8% в годовом исчислении. За первые семь месяцев экспорт ПП из региона повысился на 166,1%. Запасы ПП в регионе в июле выросли на 17% по сравнению с аналогичным периодом годом ранее. Согласно обзору СканПласт компании Маркет Репорт, в России в июле суммарный объем выпуска местными производителями полипропилена фактически остался на уровне месяцем ранее и составил 122,7 тыс. тонн. В целом, по итогам января - июля текущего года суммарный объем выпуска полипропилена в РФ достиг уровня 854,7 тыс. тонн против 829 тыс. тонн годом ранее. Сократил объем наработки лишь Полиом, а наибольший прирост выпуска показала НПП "Нефтехимия".

По итогам семи месяцев текущего года импортные поставки суспензионного поливинилхлорида (ПВХ-С) на Украину сократились на 38% в сравнении с показателем 2018 года и составили 26,9 тыс. тонн. В то же время на внешние рынки продажи украинского ПВХ сократились на 7%. В прошлом месяце импортные поставки ПВХ-С на украинский рынок выросли до 6 тыс. тонн против 2,6 тыс. тонн в июне, основной прирост поставок пришелся на североамериканскую смолу. В целом, по итогам января - июля 2019 года суммарный объем импорта суспензии достиг уровня 26,9 тыс. тонн против 43,7 тыс. тонн годом ранее.

На снижающемся российском автомобильном рынке автомобиль LADA укрепляет свои позиции, сообщила пресс-служба компании. Так, за семь месяцев 2019 года в сегменте легковых и легких коммерческих автомобилей доля рынка LADA составляет, по собственной оценке компании, 21%, что на 1% выше чем за аналогичный период прошлого года. Компания на российском рынке по итогам семи месяцев 2019 года продала 203 672 легковых и легких коммерческих автомобиля LADA, что превышает прошлогодние показатели на 2,2%. В июле же 2019 года реализовано 29 486 автомобилей LADA, что на 0,3% выше, чем в том же месяце 2018 года.

Нефтегазохимический комплекс РТ за первые 6 месяцев 2019 года отгрузил продукцию на 860 млрд рублей, что на 8% больше результатов за аналогичный период прошлого года, информирует пресс-служба президента Татарстана. Как сообщил на заседании совета директоров АО "Татнефтехиминвест-холдинг" генеральный директор общества Рифинат Яруллин, неплохие результаты продемонстрировала Группа ТАИФ. Так, входящее в группу ПАО "Казаньоргсинтез" увеличило объемы производства на 5,4%. Модернизация, проведенная ПАО "Нижнекамскнефтехим", позволила нарастить производство альфа-олефинов, бутадиена, бензола. Несколько меньше на фоне снижения поставок на шинные заводы республики было выпущено изопренового каучука.

Большая часть производимых на предприятии SOCAR Polymer, "дочки" государственной нефтяной компании Азербайджана SOCAR, партий полиэтилена (ПЭ) и полипропилена (ПП) отгружается на экспорт, сообщило азербайджанское издание Каспій online со ссылкой на заявление госнефтекомпании SOCAR. Так, Азербайджан экспортирует ПЭ и ПП в основном, в Турцию, Россию, Украину, Беларусь, Польшу и Литву. Как отметили в госкомпании, за январь - июнь текущего года было экспортировано около 52 тыс. тонн ПЭ и ПП.

Украинские предприятия в июле увеличили объемы производства лакокрасочных материалов более чем на 10%, сообщает Lkmportal. Несмотря на положительную динамику, показатель выпуска продукции в январе-июле оказался на 2,2 % ниже чем в аналогичном периоде 2018 года. Как сообщает служба статистик Украины, индекс промышленного производства в июле относительно июня составил 99,4 %, июля 2018 года – 98,9 %, в январе-июле – 100,4 % к аналогичному периоду 2018. Отмечается рост производства химической продукции. В июле относительно июня показатель составил 102,7 %, июля 2018 года – 99,4 %, за семь месяцев к январю-июлю 2018 – 100,1 %. Одним из драйверов украинской химии стали производители ЛКМ. Объемы выпуска продукции краски и лаки на основе полиакриловых или виниловых полимеров, диспергированные или растворенные в водной среде (включая эмали и политуры) в июле составили 7,7 тыс. тонн, что на 14,9 % больше июня и на 10,7 % меньше июля 2018 года. За семь месяцев предприятия дали рынку 44,3 тыс. тонн водных материалов – на 2,2 % меньше, чем за такой же период 2018 года. Производство «красок и лаков, включая эмали и политуры, на основе сложных полиэфиров, диспергированных или растворенных в летучих органических растворителях (кроме тех, которые с содержанием растворителя более 50 % массы раствора)» в июле достигло 5,3 тыс. тонн – на 13,4 % больше июня и на 1 % июля 2018 года. За январь-июль объемы выпуска «органики» составили 30,7 тыс. тонн (-2,2 %). По итогам первой половины 2019 года предприятия произвели 25,4 тыс. тонн материалов на органорастворимой основе (-2,9 % к январю-июню 2018) и 36,6 тыс. тонн ВД-покрытий (-0,3 %). В июне объемы выпуска составили соответственно 4,7 тыс. тонн (- 23,3 % к маю 2019 года) и 6,7 тыс. (- 8 %). Ранее сообщалось, что в июле российские предприятия увеличили выпуск лакокрасочных материалов на 12,4 % по сравнению с аналогичным периодом 2018 года. С января по июль предприятия выпустили 667 тыс. тонн ЛКМ на основе полимеров.

По сравнению с январем - мартом отгрузки сюда выросли на треть - с 15,9 млн тонн до 21,2 млн тонн нефти, говорится в отчете Роснефти по МСФО. Поставки же в Европу, наоборот, упали на 9,4% - с 16 млн тонн до 14,5 млн тонн. Если же сравнивать с аналогичным периодом прошлого года, то рост экспорта в азиатском направлении будет еще более значительным - в 1,5 раза, а поставки в Европу выросли на 1,5%. До середины 2014 года Азия не была для Роснефти приоритетным регионом: поставки туда составляли лишь 30-40% от отгрузок в Европу. Но затем компания пересмотрела приоритеты и к началу 2018 года сравняла загрузку по обоим направлениям. А в октябре прошлого года Роснефть сообщила, что впервые в своей истории начала поставлять и зарабатывать в Азии больше, чем на традиционном рынке. В итоге за второй квартал этого года выручка Роснефти от поставки сырья в Азию составила 596 млрд руб., тогда как в Европу - 451 млрд руб. Ранее отмечалось, что президент РФ Владимир Путин одобрил предоставление льгот на Приобском месторождении не только для участка Роснефти, крупнейшей государственной нефтяной компании РФ, но и для "Газпром нефти". "Газпром нефть" разрабатывает южную часть Приобского месторождения, Роснефть - северную, запасы месторождений относятся к трудноизвлекаемым. Роснефть добыла на нем 26 млн тонн нефти в 2018 году, "Газпром нефть" - 11,5 млн тонн. Роснефть является крупнейшей в мире публичной нефтяной компанией. На компанию приходится около 5% от общемировой нефтедобычи, а ее доказанные запасы по международной категории превысят 5 млрд тонн нефтяного эквивалента. В структуру Роснефти входит Ангарский Завод Полимеров, Лисичанский НПЗ после приобретения ТНК-ВР и Уфаоргсинтез (входит в структуру Башнефти) после закрытия сделки по покупке Башнефти 12 октября 2016 года. Основным акционером Роснефти является контролируемый государством "Роснефтегаз" (50% плюс одна акция), еще 19,75% акций владеет британская BP.

Сильнее всего министерство ухудшило прогноз на этот год, признав, что часть задач, связанных с майским указом президента, в 2019 году выполнить не удастся. Об этом говорится в обновленном прогнозе социально-экономического развития до 2024 года, который был обнародован на брифинге министра экономического развития Максима Орешкина. По его словам, прогноз был одобрен Минфином и внесен в правительство. Замедление совокупного спроса, слабость мировой экономики и ухудшение инвестиционного климата еще больше ослабили и без того вялый рост экономики в первом полугодии 2019 год. Синхронное ужесточение бюджетной и денежно-кредитной политики привело к ослаблению спроса, объясняет Минэкономразвития. И хотя во втором полугодии экономика все же ускорится и вырастет на прогнозируемые ранее 1,3% по итогам года, сразу несколько ключевых показателей существенно ухудшатся. Так, реальные доходы населения вновь почти не вырастут - всего на 0,1% против ожидавшегося в апреле роста на 1%, инвестиции увеличатся лишь на 2% (апрельский прогноз - на 3,1%), медленнее будет расти промышленное производство, а уровень бедности будет выше на 0,5 п. п., чем ожидалось, и составит 12,5%. В 2020 году Минэкономразвития по-прежнему ждет ускорения экономики, хоть и меньшими, чем ожидалось ранее, темпами - до 1,7% (на 0,3 п. п. ниже апрельского прогноза), но уже в 2021 году ВВП будет расти выше 3% вплоть до 2024 года - в основном за счет роста инвестиций. И хотя в 2019-2020 годах инвестиции будут расти существенно медленнее, чем рассчитывало Минэкономразвития, уже в 2021 году темп их роста ускорится до 6,5%, затем их рост будет выше 5%, а к 2024 году их доля в ВВП достигнет 25%. Для этого МЭР предлагает улучшать инвестиционный климат, в том числе снижая административные барьеры и повышая доверие к правоохранителям. А также увеличивать эффективность рынка труда и госсектора, ускорять технологическое развитие, развивать конкуренцию, модернизировать госуправление. Ранее отмечалось, что, согласно обзору Минэкономразвития (МЭР), во втором квартале 2019 года ВВП РФ "продолжил демонстрировать слабую динамику" - 0,8% в годовом выражении (после 0,5% в первом квартале). Рост ВВП по итогам первого полугодия МЭР оценило на уровне 0,7%. Как сообщала компания Маркет Репорт, Международный валютный фонд (МВФ) понизил свой прогноз роста российской экономики в 2019 году до 1,2% по сравнению с апрельской оценкой 1,6%. Также и Всемирный банк (ВБ) в июне вновь снизил оценку роста ВВП России в 2019 году. По прогнозам ВБ, темпы роста ВВП страны составят 1,2% (снижение на 0,3% к апрельским прогнозам), следует из доклада "Перспективы мировой экономики: рост напряженности, уменьшение инвестиций". При этом прогнозы по темпам роста ВВП на 2020-2012 годы остались неизменными - на уровне 1,8%.

СКБ "Бирюса" выпустила на рынок однокамерные минихолодильники для кратковременного хранения продуктов, сообщается на сайте компании. В ассортимент входят модели объёмом от 46 до 150 литров. "Еще один большой плюс мини-холодильников - небольшие габариты и вес: высотой они всего от 49,2 до 86,5 см. Такие холодильники легко размещаются на маленькой кухне, в офисе, аптеке или в гостинице", - отмечается в сообщении. Ранее сообщалось, что на днях китайская компания Haier запустила завод по производству стиральных машин мощностью 500 тыс. единиц ежегодно в Набережных Челнах, Татарстан. Красноярский завод холодильников "Бирюса" - один из крупнейших производителей холодильной техники в России. Основные направления деятельности Компании - производство бытовых холодильников и торгового холодильного оборудования. Завод холодильников «Бирюса» имеет производство полного цикла - более 85% деталей изготавливаются самостоятельно из материалов и комплектующих известных мировых производителей, таких как BASF, Danfoss, ACC, DOW, Ticona, Ilpea, Samsung. Производство оснащено оборудованием ведущих фирм из Германии, Италии, Японии, Кореи.

На российском рынке в середине текущей недели стартовали переговоры по сентябрьским поставкам суспензионного поливинилхлорида (ПВХ-C). Местные производители объявили о снижении цен, и зачастую оно достаточно существенное. В июле - августе цены российского ПВХ на рынке достигли исторического максимума за счет хорошего сезонного спроса и плановых профилактических остановок сразу двух крупных производств в Саянске и Стерлитамаке. Высокие цены отечественного сырья привели к кратному росту объемов импорта. И именно большие объемы импорта в преддверии окончания высокого сезона стали основной причиной снижения цен российского ПВХ для сентябрьских поставок. В ряде случаев снижение цен достигает 5 тыс. руб. за тонну.

В составе Группы CREON

Загрузка мощностей по выпуску базовых пластиков близится к пределу, и активный рост предложения российского сырья прекратится. Переработчики указывают на узость марочного ассортимента и обеспокоены высокой стоимостью отечественных полимеров. Производители транслируют свое желание поддержать внутренний рынок, продолжая оценивать свой товар в соответствии с мировым паритетом.

Четырнадцатая международная конференция «Полиэтилен. Полипропилен 2017», организованная компанией INVENTRA, состоялась 21 марта в Москве. Мероприятие прошло при поддержке Минпромторга России и Группы «Полипластик». Партнерами выступили компании «Центрополимер», OMIPA, Milliken Europe, «Коммуникации», информационным спонсором стал журнал «Полимерные материалы».

«Сквозная проблематика рынков полиэтилена и полипропилена подтолкнула нас к объединению основных игроков данных сегментов на одной площадке», - отметил в приветственном слове управляющий директор Группы CREON Сергей Столяров. Он напомнил о разработке Минпромторгом дорожной карты по развитию переработки пластмасс до 2025 г. и призвал активно участвовать в создании одного из главных документов подотрасли. «Мы уже включились в работу и готовы транслировать мнения регулирующим органам», - подчеркнул он.

Мероприятие открыл обзорный доклад о состоянии и основных тенденциях российского рынка полипропилена и полиэтилена, который традиционно представила директор департамента аналитики INVENTRA Лола Огрель. Суммарный потенциал по выпуску двух базовых полимеров (ПП и ПЭ) в России составляет 3 млн 300 тыс. т, при этом количество производителей ограничено десятью предприятиями, только четыре из которых производят оба полимера.

В 2016 г. выпуск полипропилена увеличился на 7.5% и составил 1 млн 380 тыс. т. Рынок ПП активно развивался последние четыре года благодаря реализации двух новых проектов - «Сибур-Тобольск» (500 тыс. т) и «Полиом» (210 тыс. т). На сегодняшний день лимиты роста исчерпаны, загрузка мощностей достигла 97% и вплотную приблизилась к критическому уровню. В данных условиях отечественные предприятия обратили внимание на высокомаржинальные продукты. По итогам 2016 г. производство сополимеров в России достигло рекордных 280 тыс. т, увеличившись на 12% относительно прошлогоднего показателя. Если в 2010 г. на сополимеры приходилось 9% от общего выпуска ПП, то в 2016-м уже 20.3%.

Производство полиэтилена прибавило 7% к прошлогоднему результату и достигло 1 млн 716 тыс. т, при загрузке мощностей 91%. Выпуск полиэтилена низкого давления в 2016 г. вырос на 10%, превысив 1 млн т, однако все еще не достиг уровня 2013 г. В прошедшем году «НКНХ» запустил модернизированное производство альфа-олефинов. В результате количество линейного ПЭ выросло в 1.6 раз и достигло 73.5 тыс. т. Однако, несмотря на положительную динамику, сегмент линейного полиэтилена остается самым импортозависимым. Производство полиэтилена высокого давления практически осталось на уровне предыдущего года, снизившись всего на 6 тыс. т.

Несмотря на повышение объёмов выпуска продукции в 2016 г., рынок ПЭ стагнирует в плане запуска новых мощностей. Так, за последнее десятилетие не было введено в эксплуатацию ни одного нового предприятия, выручала модернизация существующих производств. Поэтому форс-мажор на любом из функционирующих заводов может выбить рынок из равновесия и привести к резкому ценовому скачку, что мы и наблюдали в апреле прошлого года на рынке ПВД.

Последнее время отечественные производители базовых полимеров чувствовали себя гораздо увереннее потребителей. Одна из основных причин - сложившаяся ценовая политика в области реализации ПП и ПЭ. Цены на внутреннем рынке удерживались в соответствии с импортным паритетом, несмотря на падение цен на нефть и снижение стоимости сырья (этилен и пропилен). Так, в 2010-2014 гг. разница между стоимостью полимеров и сырья для их производства находилась в пределах 20-30 тыс. рублей, а в 2016 г. спреды выросли до 47 тыс. рублей для полипропилена и 55 тыс. рублей для полиэтилена.

Цены на сырье и полимеры, темпы роста потребления

Доли типов полиэтилена (%) в общем объеме товарной продукции «НКНХ» (данные ПАО «Нижнекамскнефтехим» )

Мировые производители линейного полиэтилена тоже не стоят на месте. Заявлен ряд проектов в Америке (среди них ExxonMobil мощностью 1.3 млн т), на Ближнем Востоке, в Китае, сообщила глава представительства ChemOrbis в России и СНГ Мария Смирнова. Кроме этого, весной 2017 г. будут запущены два крупных завода в Иране мощностью 300 тыс. т каждый: Mahabad Petrochem (ПНД и линейный ПЭ) и Kordestan Petrochem (ПВД). За 5 лет мощности иранских заводов по производству ПЭ увеличатся на 3.5 млн т при условии запуска всех инвестиционных проектов. По полипропилену Иран к 2019 г. прибавит дополнительно еще 600 тыс. т. Рост мощностей и производства полиолефинов на мировом рынке напрямую влияют на ценообразование в России, но это не единственный фактор. По мнению г-жи Смирновой, эффективное принятие решений в условиях ценовой волатильности должно быть основано на своевременном анализе сырьевых рынков (нефть, газ, нафта, мономеры), что позволяет по марже предугадывать действия производителей полимеров. Помимо этого, через торговые и аналитические инструменты следует ежедневно мониторить спотовые сделки, которые все больше будут появляться на контрактных рынках в связи с перераспределением объемов между регионами.

По мнению генерального директора самарского «Завода тарных изделий» Гамлета Оганесяна, цена на отечественный полиэтилен производителями завышена, и у потребителей нет возможности повлиять на сложившуюся ситуацию. Сегодня наблюдается благоприятная для переработчиков динамика снижения стоимости ПЭ, однако вряд ли эта тенденция будет длительной. На фоне оживления экономической ситуации ожидается повышение объёмов потребления, и, скорее всего, оно будет сопровождаться ростом цен.

По мнению же генерального директора компании «Центрополимер» Алексея Завьялова, существующая тенденция снижения стоимости сырья на фоне растущей конкуренции будет развиваться. После запуска новых производственных мощностей и увеличения производства цены на сырье пойдут вниз.

«Казаньоргсинтез», как производитель базовых полимеров, «наблюдает за иранскими проектами». Начальник отдела анализа и планирования Александр Леонтьев отметил, что, несомненно, компания отслеживает импортные материалы и их ценовые спреды. По его словам, ценообразование в России сегодня диктует рынок, для «Казаньоргсинтеза» первостепенным является насыщение внутреннего спроса, а не экспортные направления, возможно высокомаржинальные из-за разницы валютных курсов.

Генеральный директор «Спринт-пласт» Евгений Бронштейн заметил, что, например, в Европе цена пленочного ПНД для местного потребителя составляет примерно 83 рубля, в то время как в России 95 рублей. Возможно, отмена импортных пошлин могла бы стимулировать снижение цен на внутреннем рынке, полагает он.

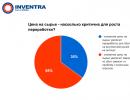

Своим мнением о том, насколько стоимость базовых полимеров влияет на рост переработки в РФ, поделились участники конференции во время интерактивного опроса.

Вопрос таможенного оформления также оказался весьма актуальным для участников рынка. Начальник Аналитического управления ФТС России Александр Гуськов постарался прояснить ситуацию. Так, по его словам, с целью упрощения таможенного администрирования в декабре 2015 г. вступило в силу Решение Коллегии Евразийской экономической комиссии № 139, которое позволяет при соблюдении определенных условий не назначать дополнительную проверку таможенной стоимости. В частности, если по ранее ввезенным идентичным товарам по одному контракту один раз доказана достоверность указанных цен, дополнительные проверки на все последующие партии отменяются. При этом оформление должно проходить на одном таможенном посту и декларант обязан самостоятельно сообщать о наличии прецедента. Интересно, что только 10% участников ВЭД, ввозящих 39-ю группу товаров, заявили о своем праве упрощенного ввоза.

Представитель ФТС также отметил, что ведомство крайне заинтересовано во владении актуальной ценовой информацией, и волатильность индикативных цен находится в пределах 20%. Федеральная таможенная служба не проводит сертификацию источников данных, поэтому участники ВЭД свободны в выборе материалов для доказательства таможенной стоимости товара.

Совершенствование законодательной базы и госрегулирования должны находить практическое применение в единых стандартах, которым будут следовать все пункты таможенного оформления. Сегодня существует проблема, когда в реальной жизни процесс таможенной очистки грузов по одним и тем же контрактам на разных постах проходит в соответствии с различными требованиями, отметил г-н Завьялов. В частности, болезненным для бизнеса является несвоевременный возврат замороженных в результате дополнительных проверок по стоимости товара средств, получить которые компании не могут до 8-9 месяцев. Кроме того, генеральный директор «Центрополимер» обратил внимание на проблему импорта внутри Таможенного союза. По его словам, поставки через Белоруссию и Казахстан осуществляются на более льготных условиях. Вышеперечисленные факты не только нарушают конкурентную среду, но и стимулируют отечественные компании изменять географию поставок, что ведет к потерям российского бюджета.

Обсуждая сегмент тары и упаковки, главный технолог по развитию компании «Мир упаковки» Ольга Коваленко отметила, что в РФ уже есть хорошие рандом, гомо и блоксополимеры, теперь стоит двигаться дальше в сторону марок, увеличивающих производительность. «Достаточный выбор качественных марок ПП появился во многом благодаря упорной работе специалистов «НКНХ», которые действительно много работают с потребителями. А вот ассортиментный ряд отечественных полиэтиленов очень маленький, особенно для экструзии с раздувом. Мы очень ждем новых марок с улучшенными свойствами от производителей», - подчеркнула эксперт.

Начальник производства компании «Контрольный пакет» Михаил Шуляков не видит радужной картины на рынке пищевых пленок на ближайшие два года и сетует на невозможность повлиять на стоимость сырья. По его словам, «за последнее время заметно снизилось качество пленок Waterfall Pro, «Биаксплен», «Евромет». Waterfall Pro срывает сроки поставок. Полиэтиленовое сырье не всегда доступно и по объему, и по стоимости, потому как производители сориентированы на внешние рынки, и формирование цены сырья происходит по пресловутому импортному паритету. При этом стоимость сырья при экспорте приблизительно на 15-20% ниже внутренней».

Руководитель направления продуктового и технологического развития дирекции базовых полимеров «Сибур» Константин Вернигоров отметил, что «Биаксплен» взял курс на диверсификацию портфеля и ведет активную работу по выводу на рынок новых типов пленочных изделий и повышению качества продуктовых решений.

Сегодняшняя мощность по выпуску полипропилена четырех заводов «Сибур» (с учетом совместных предприятий) составляет 970 тыс. т, продолжил г-н Вернигоров. В 2016 г. завершилась реконструкция ПНД-производства на «Томскнефтехиме», а в январе 2017 был представлен новый бренд специальных марок полипропилена Sibeх. Линейка предлагает продукты для термоформования, литья под давлением, рафии, бопп- и cast-пленок, для производства полипропиленовых труб горячего и холодного водоснабжения, нетканого волокна.

Директор по науке и развитию «Полипластик» Михаил Кацевман сообщил, что отечественный рынок композиционных материалов на основе полиолефинов в 2016 г. достиг показателя в 250 тыс. т, показав 3-5%-ный рост относительно прошлого года. В общем объеме потребления полипропилена и полиэтилена композиты занимали примерно 10% и 15% соответственно, что связано с активным использованием полиэтиленовых покрытий магистральных трубопроводов, изготовленных компаундированием. На 2017 г. эксперт не прогнозирует существенного роста, а скорее стоит говорить о стабилизации объемов производства и потребления, хотя рост производства автомобилей может и изменить эту картину в лучшую сторону.

Более половины композиционных материалов на основе полипропилена (51%) используются в автомобилестроении, и, несмотря на спад автомобильного рынка, процент продолжает расти, так как растет количество данных материалов в автомобиле, приближаясь к среднеевропейскому уровню. Так, при сокращении автопроизводства на 10% в 2016 г., потребление полимерных материалов упало всего на 5%. При этом доля использования отечественных материалов заметно увеличилась. Докладчик обратил внимание слушателей, что заметного роста производства композиционных материалов в ближайшие несколько лет стоит ожидать только в условиях интенсивной программы экспорта, которая может быть осуществлена лишь при поддержке государственных органов.

Тенденцию импортозамещения ПП и ПЭ автопроизводителями подтвердила Гузель Кирсанкина, инженер по локализации сырья и материалов отдела развития продуктов Ford Sollers Holding. На сегодняшний день общий уровень локализации компонентов составляет более 50%. В 2016 г. 86% локализованных полипропиленовых деталей производилось с применением российского полипропилена. В текущем году компания планирует использовать полностью отечественное сырье для деталей, производимых на российских площадках. При этом вспененный полипропилен поставляется исключительно по импорту. Доля отечественных сополимеров в компонентах российского производства находилась на уровне 26%, но должна прибавить 24% в течение года. Потребление отечественного ПНД для производимых локально деталей составляет 81%. Эксперт также отметила необходимость развивать производство отечественных сополимеров, вспененного полипропилена, модификаторов и наполнителей.

Управляющий директор OMIPA Фабио Каццани рассказал о рынке сотового полипропилена, который в России на сегодняшний день находится в зачаточном состоянии. В Европе ежегодное производство сотового ПП превышает 150 тыс. т, тогда как в России с трудом дотягивает до 10 тыс. т. Потенциально российский рынок может увеличиться в объеме в 3-4 раза, став драйвером развития сегмента жесткой упаковки. Технологические решения в области производства сотовых листов, в частности, из полиэтилена и полипропилена, предлагает компания OMIPA.

Дариуш Лукашевски, региональный менеджер по Центральной и Восточной Европе компании Milliken, представил технологию просветления и нуклеации для производства сверхпрозрачного полипропилена. Упаковка из этого материала пластична, обладает легкостью и низкой плотностью, подлежит рециклингу, устойчива к повреждениям и различным температурам. Данная технология позволяет широко использовать полипропилен для замены других материалов.

О технологии создания новых марок полиолефинов с улучшенными потребительскими свойствами с помощью фторполимерных добавок 3М Dynamar TM рассказал Роман Васильев, ведущий технический эксперт «ЗМ Россия». В частности, добавки могут быть использованы для улучшения базовых марок полимеров, поскольку не расходуются в процессе экструзии, показывая свои позитивные эффекты как на стадии производства гранул полиолефина, так и улучшая процесс переработки у конечного потребителя. Кроме того, 3М Dynamar TM уменьшают давление на фильтр, снижают крутящий момент и токовые нагрузки, препятствуют деградации полимера, что позволяет увеличивать производительность грануляторов, а также улучшают качество перемешивания полимера с пигментами, устраняют нагарообразование, способствуют устранению дефектов на поверхности, позволяют снизить толщину пленки у конечных потребителей.

Тенденции развития мирового производства пропилена осветил Борис Гаевский, руководитель информационно-аналитического отдела журнала «Евразийский химический рынок». Он подчеркнул сокращение доли парового крекинга и FCC-процессов на фоне увеличения целевых технологий получения пропилена. Помимо этого, он отметил появление и расширение удельной доли новых видов сырья для производства пропилена: пропана для PDH-процесса, каменного угля и метанола для MTO/MTP-процессов, этилена и бутилена для метатезиса.

Поскольку полипропилен является продуктом универсального спроса, то здесь нет главной области применения, от которой бы зависело состояние всего рынка. Например, если это ПВХ, то окна, если ПЭТФ – бутылки, ПУ и ПС – автодетали и пеноплиты и так далее. Благодаря структуре полипропилена, товар может выдержать любой кризис, ведь на него всегда есть спрос. Сегодня в СНГ есть 20 сегментов потребления, а также более 50 групп марок ПП.

История

Если отмечать основные тенденции данного продукта на российском рынке, то среди них надо выделить увеличение доли импорта и рост цен. Кроме этого, в России еще планируют увеличить количество производств и мощностей отечественных предприятий. Благодаря этому производители увеличат рост экспорта и производства. Наш рынок полипропилена является полем деятельности полудюжины фирм и нескольких поставщиков из бывшего СССР.

Например, в 2011 году суммарный объем производства продукта был равен до 682 Кт, а это на 9 процентов больше, чем в прошлом году. Выпуск полипропилена стал вдвое больше с периода 2007 года по 2011 год. Потребление же выросло на 1.7 раз, а доля достигала целых 75 процентов. Далее наступил кризис еще в 2009 году, так что рост упал с 20% до 10%. Но это не помешало рынку все равно не оказаться в дефиците.

В 2013 году цены на продукт выросли от 500 до 2000 рублей за тонну. И все это происходило на фоне высокого спроса и ограниченного предложения. Из-за того, что в стране был высокий спрос на продукт, а также ограниченные предложения некоторых фирм, стоимость полипропилена выросла.

Также этому способствовало падение импорта. Значительно были сокращены импортные поставки продукта летом. А вот за месяц до этого, поставки были сокращены до 13 тысяч тонн. В апреле же данный показатель был равен 22.5 тысяч тонн.

Продвижение рынка

Каждый год в России проходит конференция, на которой рассматривают вопрос полипропилена. В этом году она уже состоялась. Конечно же, на ней обсуждаются важные вопросы, такие как: емкость рынка, мировые рынки, ценовая политика и так далее. Сегодня российские производители своими совместными усилиями смогли преодолеть рубеж в миллион тонн. Они же смогли показать двузначные показатели роста, несмотря на общий спад в промышленности.

Девальвация рубля и новые мощности смогли сделать выпуск продукта больше, а также убрать импортные поставки и нарастить экспорт. Только пока что рано говорить об относительном благополучии в сегменте. Ведь только рынок гомополимеров ПП стал профицитным, а вот изготовление сополимеров все еще не может покрыть потребление.

Что же предпримут российские заводы к 2017 году

Самым главным камнем преткновения между переработчиками и производителями продукта будет волатильность стоимости на внутреннем рынке. Благодаря избытку на производстве, мы получили доступность отечественного материала. А вот что касается экспорта, то он останется привлекательным только за счет падающего курса нашей валюты, он не имеет права толкать локальные цены вверх.

В сырьевом обеспечении отрасли небольшие успехи наталкиваются на барьер слабого внутреннего спроса. Нельзя увидеть большого роста в сегментах упаковки, автомобилестроения и труб. Переработчики ПП увидят необходимость бороться за рынок на падающем спросе, а также все еще искать новые ниши, в которых можно применить материал.

Также стоит отметить, что в данный период с зимы, суммарный объем полиэтилена в Украину из России вырос на 36 процентов. А вот в 2015 году показатель был равен 38.9 тысяч тонн. Как видно, объемы импорта растут, так что за будущий год можно точно не переживать.

Заказать этот товар

Мало просто купить вторичный полипропилен или полиэтилен у компании со своим собственным производством. Необходимо убедиться, что она использует только качественное полимерное сырье и соблюдает все необходимые условия процесса изготовления полипропилена и полиэтилена.

Вторичный полипропилен

Наша компания контролирует процессы текучести расплава (ПТР), разрывные свойства материала в лаборатории находящейся на производстве. — одна из лучших в этой области. Мы продаем вторичный полипропилен самого высокого качества и доставим товар своим транспортов строго в оговоренные сроки, что выгодно отличает нас от конкурентов. Продажа полипропилена вторичного является основной нашей специализацией, что гарантирует клиентам высокий уровень услуг.

Основные преимущества и свойства полипропилена (ПП)

Гранула вторичная ПП имеет ряд достаточно весомых преимуществ. Во-первых, полипропилен вторичный менее плотный. Вообще, полипропилен гранулированный вторичный обладает самым низким значением плотности среди всех видов пластмасс. Размягчение этого полимера начинается только при температуре 140ºС, а температура его плавления составляет 175ºС. Меж тем, он более износостоек и не так подвержен к истиранию. Коррозийное растрескивание ему также не страшно. Однако есть у него и слабые места. Гранула вторичная ПП очень чувствителна к свету и кислороду, но данную проблему можно решить, если ввести специальные стабилизаторы. Что и делается на нашем производстве. Любой клиент должен знать, что покупая пропилен у нас, он разумно вкладывает свои деньги. Не стоит забывать и о термической нагрузке. Свойства гранулы вторичной ПП позволяют кипятить изделия из него, а также стерилизовать их с помощью пара.

Область применения полипропилена (ПП)

Производители данного материала никогда не останутся без работы. Ведь гранула вторичная ПП применяется почти во всех сферах промышленности. Вторичные гранулы полипропилена постепенно вытесняет с рынка такой полимер, как полистирол. Связано это с большим количеством его преимуществ: большое количество модификаций с различными свойствами, экологическая чистота, отработанные процессы утилизации и переработки. Постепенно полипропилен вторичный стал использоваться в таких областях промышленности, как электроника, автомобилестроение, строительство, медицина и многих других. Именно поэтому продажа пропилена только набирает обороты. Здесь важно не ошибиться с поставщиком.

Мы предлагаем вам очень выгодные условия покупки вторичной полипропиленой гранулы , полиэтилена и многих других материалов. Все товары мы доставляем самостоятельно, избавляя своих клиентов от лишней головной боли. Для производства гранулы полипропилена мы используем лом пластиковой тары , мебели, отходы от полимерной промышленности. Доставку по территории Российской Федерации выполняем нашим транспортом.

Этим также интересуются:

Купить товар Вы можете в интернет-магазине компании «Ростполипласт». Получайте скидки в зависимости от объема партии. За дополнительной информацией обращайтесь к нашим менеджерам.

Исследование содержит актуальную информацию о российском рынке полипропилена по состоянию на март 2019 г.

Цель исследования: Оценка состояния рынка полипропилена и прогноз его развития на 2019-2023 гг.

География исследования: Россия и регионы РФ

Задачи исследования: описать ситуацию на российском рынке полипропилена, представить актуальную информацию об объемах производства подвидов товара по годам, округам и регионам РФ. Оценить основных участников рынка, их рыночные доли, а так же характеристики деятельности. Оценить и предоставить структуру и динамику российского экспорта и импорта. Проанализировать ценовую динамику промышленного сектора. Рассмотреть динамику продаж рынка, показать финансовое состояние отрасли в целом. Выявить объем российского рынка полипропилена и спрогнозировать его развитие на среднесрочную перспективу.

В ОТЧЕТЕ РАССМОТРЕНЫ ПРОИЗВОДСТВЕННЫЕ ПОКАЗАТЕЛИ ПО ТОВАРНЫМ ГРУППАМ:

- Полипропилен в первичных формах

- Полипропилен

КЛЮЧЕВЫЕ ВЫДЕРЖКИ ОБЗОРА РЫНКА ПОЛИПРОПИЛЕНА:

- На протяжении последних трех лет в России наблюдается как спад, так и подъем производства полипропилена. В 2018 году в России было произведено 1 409 723,5 тонн полипропилена, что на -0,7% ниже объема производства предыдущего года.

- Производство полипропилена в марте 2019 года увеличилось на 7,4% к уровню марта прошлого года и составило 132 507,8 тонн.

- Лидером производства полипропилена в (тонн) от общего произведенного объема за 2018 год стал Уральский федеральный округ с долей около 31,4%.

- В период 2016-2019 гг. средние цены производителей на полипропилен выросли на 17,5%, с 75 962,8 руб./тонн. до 89 231,3 руб./тонн. Наибольшее увеличение средних цен производителей произошло в 2018 году, тогда темп роста составил 14,1%

- Средняя цена производителей на полипропилен в 2019 году выросла на 7,5% к уровню прошлого года и составила 89 231,3 руб./тонн.

ОСНОВНЫЕ БЛОКИ ИССЛЕДОВАНИЯ:

(Кликайте по ссылкам ниже, чтобы развернуть их)

Приведен обзор основных текущих характеристик российской экономики, таких как объем ВВП, индексы цен, оборот оптовой и розничной торговли, объем инвестиций в основной капитал. Кроме этого, рассматривается динамика численности населения РФ и изменения в уровне жизни граждан. Анализируются данные о выручке, прибыли, объемах инвестиций производителей отрасли в динамике последних 4 лет, а также в разрезе по кварталам. Рассчитывается рентабельность (убыточность) производства, активов и продаж. Выявляются регионы-лидеры по каждому из показателей. Рассчитан совокупный объем предложения товара на российском рынке, доля импорта в объеме рынка и доля экспорта в объеме производства. Приведены данные об объемах складских запасов, в том числе в разрезе федеральных округов. С учетом изменения запасов определен объем реального платежеспособного спроса на товар, а также дефицит/излишки продукции на рынке. Все показатели описываются в динамике последних 4 лет. Представлена динамика производства товара по годам в течение предыдущих 4 лет, а также по месяцам прошлого и текущего года. Оценивается структура производства в разрезе федеральных округов, и, по возможности, в региональном разрезе. Такая информация приводится по каждой товарной группе, также оценивается динамика структуры производства по видам продукции. Составлен список крупнейших производителей товара по объемам выручки от продаж по основному виду деятельности «Производство пластмасс и синтетических смол в первичных формах (20.16)». По каждому производителю приводятся данные о выручке в четырехлетней динамике. Анализируется динамика цен производителей товара за трёхлетний период в разрезе по месяцам, по федеральным округам. Представлены данные по импорту товара за последние 3 года в разрезе по годам, месяцам, а также по основным странам, являющимся импортёрами. Также составлен рейтинг 10 крупнейших российских регионов по импорту товара. Представлены данные по экспорту товара за последние 3 года в разрезе по годам, месяцам, а также по основным странам, являющимся экспортёрами. Также составлен рейтинг 10 крупнейших российских регионов по экспорту товара. Описываются основные факторы, которые влияют на объём рынка, производство, импорт/экспорт товара, а также уровень цен. Для каждого рынка выделяются свои специфические факторы. Анализ факторов объясняет причинно-следственные связи динамики рынка. Составлен прогноз на среднесрочную перспективу (5 лет). Прогноз касается таких показателей рынка как объём производства, спроса и предложения, доля импорта/экспорта на рынке. Представлены до 6 российских компаний-производителей на рынке. В профиле каждой компании содержится информация о регистрационных данных, владельцах (акционерах), дочерних предприятиях. Кроме того, приведены данные бухгалтерской отчётности и основных финансовых показателей. Представлен список контрактов по госзакупкам в Excel-формате со следующим содержанием:

Дата | Сумма контракта | Поставщик | Заказчик | Предмет контракта

РОССИЙСКИЕ КОМПАНИИ, ДЛЯ КОТОРЫХ СОСТАВЛЕНЫ ПРОФИЛИ:

- ПАО "НИЖНЕКАМСКНЕФТЕХИМ"

- ПАО "УФАОРГСИНТЕЗ"

- ООО "СИБУР ТОБОЛЬСК"

- ООО "ПОЛИОМ"

- ООО "НПП "НЕФТЕХИМИЯ"

- ООО "СТАВРОЛЕН"

- Представлены до 6 российских компаний-производителей

| В ИССЛЕДОВАНИИ, КОМПАНИИ ДОПОЛНИТЕЛЬНО ПРЕДСТАВЛЕНЫ В EXCEL-ФОРМАТЕ СО СЛЕДУЮЩИМИ ВКЛАДКАМИ: |

|

|

ИСТОЧНИКИ ИНФОРМАЦИИ, ИСПОЛЬЗУЕМЫЕ В ИССЛЕДОВАНИИ:

- Федеральная служба государственной статистики РФ

- Министерство экономического развития РФ

- Федеральная таможенная служба РФ

- Федеральная налоговая служба РФ

- Оценки экспертов отрасли

- Отчеты о розничных продажах

- Материалы компаний производителей и участников рынка

2 ТЕКУЩИЕ ПОКАЗАТЕЛИ СОЦИАЛЬНО-ЭКОНОМИЧЕСКОГО РАЗВИТИЯ РОССИИ

2.1 Валовый внутренний продукт

2.2 Индексы цен и уровень инфляции

2.3 Оборот оптовой и розничной торговли

2.4 Инвестиции в основной капитал

2.5 Численность населения

2.6 Реально располагаемые доходы населения

3 КЛАССИФИКАЦИЯ ПОЛИПРОПИЛЕНА

3.1 Классификация по ОКПД

3.2 Классификация по ТН ВЭД

3.3 Классификация по ОКВЭД

4 ЭКОНОМИЧЕСКИЕ ПОКАЗАТЕЛИ ОТРАСЛИ

4.1 Выручка производителей от продаж пластмасс и синтетических смол в первичных формах в РФ

4.1.1 Динамика выручки производителей пластмасс и синтетических смол в первичных формах по годам в 2015-2018 гг.

4.1.2 Динамика выручки от продаж пластмасс и синтетических смол в первичных формах по кварталам в 2015-4 кв. 2018 гг

4.1.3 Объемы выручки от продаж по регионам РФ в 2015-2018 гг.

4.2 Прибыль (убыток) производителей от продаж пластмасс и синтетических смол в первичных формах в России

4.2.1 Динамика прибыли (убытка) производителей от продаж пластмасс и синтетических смол в первичных формах по годам в 2015-2018 гг.

4.2.2 Динамика прибыли (убытка) от продаж пластмасс и синтетических смол в первичных формах по кварталам в 2015-4 кв. 2018 гг

4.2.3 Объемы прибыли (убытка) от продаж производителей по регионам РФ в 2015-2018 гг.

4.3 Инвестиции в основной капитал предприятий-производителей пластмасс и синтетических смол в первичных формах в России

4.3.1 Динамика объемов инвестиций в основной капитал по годам в 2015-2018 гг.

4.3.2 Динамика объемов инвестиций в основной капитал по кварталам в 2015 - 4 кв. 2018 гг

4.3.3 Объемы инвестиций в основной капитал по регионам РФ в 2015-2018 гг.

4.4 Финансовая эффективность производства пластмасс и синтетических смол в первичных формах в России

4.4.1 Динамика финансовой эффективность производства пластмасс и синтетических смол в первичных формах по годам в 2015-2018 гг.

4.4.2 Рентабельность (убыточность) продаж пластмасс и синтетических смол в первичных формах по регионам РФ в 2015-2018 гг.

4.4.3 Рентабельность (убыточность) себестоимости производства пластмасс и синтетических смол в первичных формах по регионам РФ в 2015-2018 гг.

4.4.4 Рентабельность (убыточность) активов предприятий-производителей пластмасс и синтетических смол в первичных формах по регионам РФ в 2015-2018 гг.

5 ХАРАКТЕРИСТИКА ОБЪЕМА РОССИЙСКОГО РЫНКА ПОЛИПРОПИЛЕНА

5.1 Объем предложения на рынке полипропилена

5.1.1 Объем предложения полипропилена по годам

5.1.2 Доля импорта на рынке полипропилена

5.1.3 Динамика доли импорта на рынке полипропилена

5.2 Объем складских запасов полипропилена

5.2.1 Динамика объема складских запасов полипропилена

5.2.2 Объем складских запасов полипропилена в промышленности в федеральных округах РФ

5.3 Объем спроса на полипропилен

5.3.1 Динамика объема спроса полипропилена по годам

5.4 Дефицит/излишки полипропилена в России по годам

6 ХАРАКТЕРИСТИКА РОССИЙСКОГО ПРОИЗВОДСТВА ПОЛИПРОПИЛЕНА В ОТДЕЛЬНЫХ СЕГМЕНТАХ

6.1.1 Динамика объема производства по годам в 2015 - 2018 гг.

6.1.2 Динамика объема производства по месяцам в 2018 - март 2019 гг.

6.1.3 Объемы производства в федеральных округах РФ в 2015 - 2018 гг.

6.1.4 Структура производства по федеральным округам РФ

7 КРУПНЕЙШИЕ РОССИЙСКИЕ ПРОИЗВОДИТЕЛИ ПОЛИПРОПИЛЕНА

7.1 Крупнейшие российские производители полипропилена по выручке от продаж по основному виду деятельности «Производство пластмасс и синтетических смол в первичных формах (20.16)» в 2014-2017 гг.

8 ХАРАКТЕРИСТИКА СРЕДНИХ ЦЕН ПРОИЗВОДИТЕЛЕЙ НА ПОЛИПРОПИЛЕН В РФ

8.1 Цены производителей на полипропилен

8.1.1 Динамика средних цен производителей на полипропилен по годам в 2016 - 2019 гг.

8.1.2 Динамика средних цен производителей на полипропилен по месяцам в 2016 - март 2019 гг.

8.1.3 Динамика средних цен производителей на полипропилен по федеральным округам РФ в 2016 - 2019 гг.

8.1.4 Сравнение средних цен производителей на полипропилен по федеральным округам в 2019 г.

8.1.5 Средние цены производителей на полипропилен в федеральных округах по месяцам в 2016 - 2019 гг.

9 ХАРАКТЕРИСТИКА РОССИЙСКОГО ИМПОРТА ПОЛИПРОПИЛЕНА

9.1.1 Динамика объема импорта полипропилена по годам

9.1.2 Динамика объемов импорта полипропилена по месяцам

9.1.3 Объемы импорта полипропилена по ведущим странам-поставщикам

9.1.4 Структура импорта полипропилена по странам-поставщикам

9.1.5 Рейтинг 10 крупнейших регионов по объему импорта полипропилена в 2018 г.

9.1.6 Динамика средней цены импорта полипропилена по годам

9.1.7 Динамика цены импорта полипропилена по странам-поставщикам

10 ХАРАКТЕРИСТИКА РОССИЙСКОГО ЭКСПОРТА ПОЛИПРОПИЛЕНА

10.1.1 Динамика объема экспорта полипропилена по годам

10.1.2 Динамика объемов экспорта полипропилена по месяцам

10.1.3 Объемы экспорта полипропилена по ведущим странам назначения

10.1.4 Структура экспорта полипропилена по странам назначения

10.1.5 Рейтинг 10 крупнейших регионов по объему экспорта полипропилена в 2018 г.

10.1.6 Динамика средней цены экспорта полипропилена по годам

10.1.7 Динамика цены экспорта полипропилена по странам назначения

11 ФАКТОРЫ, ВЛИЯЮЩИЕ НА РАЗВИТИЕ РЫНКА ПОЛИПРОПИЛЕНА

12 ПРОГНОЗ РАЗВИТИЯ РОССИЙСКОГО РЫНКА ПОЛИПРОПИЛЕНА НА 2019-2023 ГГ.

12.1 Производство и потребление на рынке полипропилена в 2015-2018 гг., и прогноз на 2019-2023 гг.

12.1.1 Объем и динамика российского производства полипропилена в 2015-2018 гг., прогноз на 2019-2023 гг.

12.1.2 Баланс производства и потребления полипропилена в 2015-2018 гг., прогноз на 2019-2023 гг.

12.2 Спрос и предложение на полипропилен в 2015-2018 гг., прогноз на 2019-2023 гг.

12.2.1 Объем и динамика спроса на полипропилен в 2015-2018 гг., прогноз на 2019-2023 гг.

12.2.2 Объем и динамика предложения полипропилена в 2015-2018 гг., прогноз на 2019-2023 гг.

12.2.3 Объем и динамика российского импорта полипропилена в 2015-2018 гг., прогноз на 2019-2023 гг.

12.2.4 Баланс спроса и предложения на рынке полипропилена в 2015-2018 гг., прогноз на 2019-2023 гг.

13 ПРОФИЛИ РОССИЙСКИХ КОМПАНИИ-ПРОИЗВОДИТЕЛЕЙ ПОЛИПРОПИЛЕНА

ПАО "НИЖНЕКАМСКНЕФТЕХИМ"

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

ПАО "УФАОРГСИНТЕЗ"

Регистрационные данные организации

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

Бухгалтерский баланс по Форме N1, (тыс. руб.)

Отчет о прибылях и убытках по Форме N2, (тыс. руб.)

Основные финансовые показатели деятельности предприятия

ООО "СИБУР ТОБОЛЬСК"

Регистрационные данные организации

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

Бухгалтерский баланс по Форме N1, (тыс. руб.)

Отчет о прибылях и убытках по Форме N2, (тыс. руб.)

Основные финансовые показатели деятельности предприятия

ООО "ПОЛИОМ"

Регистрационные данные организации

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

Бухгалтерский баланс по Форме N1, (тыс. руб.)

Отчет о прибылях и убытках по Форме N2, (тыс. руб.)

Основные финансовые показатели деятельности предприятия

ООО "НПП "НЕФТЕХИМИЯ"

Регистрационные данные организации

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

Бухгалтерский баланс по Форме N1, (тыс. руб.)

Отчет о прибылях и убытках по Форме N2, (тыс. руб.)

Основные финансовые показатели деятельности предприятия

ООО "СТАВРОЛЕН"

Регистрационные данные организации

Руководство организации

Дочерние предприятия организации

Основные акционеры организации

Бухгалтерский баланс по Форме N1, (тыс. руб.)

Отчет о прибылях и убытках по Форме N2, (тыс. руб.)

Основные финансовые показатели деятельности предприятия

14 О КОМПАНИИ ALTO CONSULTING GROUP

Список графиков, диаграмм, таблиц и схем

Список графиков:График 1 - Выручка от продаж пластмасс и синтетических смол в первичных формах в России в 2015-2018 гг., (млрд. руб.)

График 2 - Динамика выручки от продаж пластмасс и синтетических смол в первичных формах по кварталам в 2015-4 кв. 2018 гг., (млрд. руб.)

График 3 - Динамика объема российского рынка полипропилена в 2015-2018 гг., (тонн)

График 4 - Динамика объема российского производства полипропилена в 2015-2018 гг., (тонн)

График 5 - Динамика объема российского производства полипропилена по месяцам в 2018 - март 2019 гг., (тонн)

График 6 - Динамика объема российского производства полипропилена в (тонн) по месяцам, январь - март 2019 г., (в % к аналогичному периоду предыдущего года)

График 7 - Динамика производства полипропилена в крупнейших федеральных округах РФ в 2015-2018 гг., (тонн)

График 8 - Динамика объемов выручки (нетто) от продаж полипропилена на крупнейших предприятиях РФ по основному виду деятельности «Производство пластмасс и синтетических смол в первичных формах (20.16)» в 2014-2017 г., (тыс. руб.)

График 9 - Динамика средних цен производителей на полипропилен в РФ в 2016-2019 гг., (руб./тонн)

График 10 - Динамика средних цен производителей на полипропилен в РФ по месяцам в 2016-2019 гг., (руб./тонн)

График 11 - Индексы средних цен производителей на полипропилен в РФ, январь-декабрь 2018 г., (в процентах)

График 12 - Индексы средних цен производителей на полипропилен в РФ, январь-март 2019 г., (в процентах)

График 13 - Динамика средних цен производителей на полипропилен в РФ, январь 2018 – март 2019., (отклонение в % к аналогичному периоду предыдущего года)

График 14 - Динамика средних цен производителей на полипропилен по федеральным округам РФ в 2016-2019 гг., (руб./тонн)

График 15 - Сравнение средних цен производителей на полипропилен по федеральным округам в 2019 г. (в процентах)

График 16 - Динамика российского импорта полипропилена в натуральном выражении в 2016-2018 гг., (тонн)

График 17 - Динамика российского импорта полипропилена в стоимостном выражении в 2016-2018 гг., (тыс. долл.)

График 18 - Динамика российского импорта полипропилена в натуральном выражении по месяцам в январе - декабре 2018 г., (кг)

График 19 - Динамика российского импорта полипропилена в стоимостном выражении по месяцам в январе - декабре 2018 г., (тыс. долл.)

График 20 - Динамика российского импорта полипропилена в натуральном выражении по месяцам, январь - февраль 2019 г., (кг)

График 21 - Динамика российского импорта полипропилена в стоимостном выражении по месяцам, январь - февраль 2019 г., (тыс. долл.)

График 22 - Объемы российского импорта полипропилена по ведущим странам-поставщикам в 2016-2018 году, (тонн)

График 23 - Объемы российского импорта полипропилена по ведущим странам-поставщикам в 2016-2018 году, (тыс. долл.)

График 24 - Динамика цены российского импорта полипропилена в 2016-2018 гг., (тыс. долл. за тонн)

График 25 - Динамика российского экспорта полипропилена в натуральном выражении в 2016-2018 гг., (тонн)

График 26 - Динамика российского экспорта полипропилена в стоимостном выражении в 2016-2018 гг., (тыс. долл.)

График 27 - Динамика российского экспорта полипропилена в натуральном выражении по месяцам в январе - декабре 2018 г., (кг)

График 28 - Динамика российского экспорта полипропилена в стоимостном выражении по месяцам в январе - декабре 2018 г., (тыс. долл.)

График 29 - Динамика российского экспорта полипропилена в натуральном выражении по месяцам, январь - февраль 2019 г., (кг)

График 30 - Динамика российского экспорта полипропилена в стоимостном выражении по месяцам, январь - февраль 2019 г., (тыс. долл.)

График 31 - Объемы российского экспорта полипропилена по ведущим странам назначения в 2016-2018 году, (тонн)

График 32 - Объемы российского экспорта полипропилена по ведущим странам назначения в 2016-2018 году, (тыс. долл.)

График 33 - Динамика цены российского экспорта полипропилена в 2016-2018 гг., (тыс. долл. за тонн)

График 34 - Баланс производства и потребления полипропилена в 2015-2018 гг., и прогноз на 2019-2023 гг. (тонн)

График 35 - Динамика объема российского рынка полипропилена в 2015-2018 гг. и прогноз на 2019-2023 гг., (тонн. и в процентах)

График 36 - Динамика объема российского производства полипропилена в 2015-2018 гг. и прогноз на 2019-2023 гг., (тонн. и в процентах)

График 37 - Динамика объема российского импорта полипропилена в 2015-2018 гг. и прогноз на 2019-2023 гг., (тонн. и в процентах)

Список диаграмм:

Диаграмма 1 - Доля импорта на российском рынке полипропилена в натуральном выражении в 2018 году, (в процентах)

Диаграмма 2 - Динамика доли импорта на российском рынке полипропилена в натуральном выражении в 2015-2018 гг., (в процентах)

Диаграмма 3 - Структура российского производства полипропилена по федеральным округам в 2018 году, (в процентах)

Диаграмма 4 - Изменение структуры российского производства полипропилена по федеральным округам в 2015-2018 гг., (в процентах)

Диаграмма 5 - Структура российского импорта полипропилена по странам происхождения в натуральном выражении в 2018 году, (в процентах)

Диаграмма 6 - Структура российского импорта полипропилена по странам происхождения в стоимостном выражении в 2018 году, (в процентах)

Диаграмма 7 - Структура российского экспорта полипропилена по странам назначения в натуральном выражении в 2018 году, (в процентах)

Диаграмма 8 - Структура российского экспорта полипропилена по странам назначения в стоимостном выражении в 2018 году, (в процентах)

Диаграмма 9 - Динамика доли импортной продукции на российском рынке полипропилена в 2015-2018 гг., и прогноз на 2019-2023 гг., (в процентах)

Список таблиц:

Таблица 1 - Объемы выручки производителей пластмасс и синтетических смол в первичных формах по регионам РФ 2015-2018 гг., (тыс. руб.)

Таблица 2 - Объемы прибыли (убытка) от продаж пластмасс и синтетических смол в первичных формах по регионам РФ в 2015-2018 гг., (тыс. руб.)

Таблица 3 - Инвестиции в основной капитал предприятий-производителей пластмасс и синтетических смол в первичных формах по регионам РФ в 2015-2018 гг., (тыс. руб.)

Таблица 4 - Объемы производства полипропилена в РФ по месяцам в 2018 - март 2019 гг., (тонн)

Таблица 5 - Объемы производства полипропилена в РФ по месяцам в 2018 - март 2019 гг., (% к предыдущему месяцу)

Таблица 6 - Объемы производства полипропилена в федеральных округах РФ в 2015-2018 гг., (тонн)

Таблица 7 - Крупнейшие предприятия по объему выручки (нетто) от продаж по основному виду деятельности «Производство пластмасс и синтетических смол в первичных формах (20.16)» в 2014-2017 гг., (тыс. руб.)

Таблица 8 - Средние цены производителей на полипропилен в РФ по месяцам в 2016 - март 2019 гг., (руб./тонн)

Таблица 9 - Средние цены производителей на полипропилен по федеральным округам РФ в 2016 - 2019 гг., (руб./тонн)

Таблица 10 - Цены производителей на полипропилен по ФО в 2016 г., (руб./тонн)

Таблица 11 - Цены производителей на полипропилен по ФО в 2017 г., (руб./тонн)

Таблица 12 - Цены производителей на полипропилен по ФО в 2018 г., (руб./тонн)

Таблица 13 - Цены производителей на полипропилен по ФО в 2019 г., (руб./тонн)

Таблица 14 - Объемы импорта полипропилена в 2016-2018 гг., в натуральном выражении, (тонн)

Таблица 15 - Объемы импорта полипропилена в 2016-2018 гг., в стоимостном выражении, (тыс. долл.)

Таблица 16 - Объемы импорта полипропилена в натуральном выражении по месяцам, 2016 - февраль 2019 гг., (кг)

Таблица 17 - Объемы импорта полипропилена в стоимостном выражении по месяцам, 2016 - февраль 2019 гг., (тыс. долл.)

Таблица 18 - Объемы российского импорта полипропилена по странам-поставщикам в 2016-2018 гг., в натуральном выражении, (тонн)

Таблица 19 - Объемы российского импорта полипропилена по странам-поставщикам в 2016-2018 гг., в стоимостном выражении, (тыс. долл.)

Таблица 20 - Цена импорта полипропилена в России в 2016-2018 гг., (тыс. долл. за тонн)

Таблица 21 - Цена импорта полипропилена в России по странам-поставщикам в 2016-2018 гг., (тыс. долл. за тонн)

Таблица 22 - Объемы экспорта полипропилена в 2016-2018 гг., в натуральном выражении, (тонн)

Таблица 23 - Объемы экспорта полипропилена в 2016-2018 гг., в стоимостном выражении, (тыс. долл.)

Таблица 24 - Объемы экспорта полипропилена в натуральном выражении по месяцам, 2016 - февраль 2019 гг., (кг)

Таблица 25 - Объемы экспорта полипропилена в стоимостном выражении по месяцам, 2016 - февраль 2019 гг., (тыс. долл.)

Таблица 26 - Объемы российского экспорта полипропилена по странам назначения в 2016-2018 гг., в натуральном выражении, (тонн)

Таблица 27 - Объемы российского экспорта полипропилена по странам назначения в 2016-2018 гг., в стоимостном выражении, (тыс. долл.)

Таблица 28 - Цена экспорта полипропилена в России в 2016-2018 гг., (тыс. долл. за тонн)

Таблица 29 - Цена экспорта полипропилена в России по странам назначения в 2016-2018 гг., (тыс. долл. за тонн)

Таблица 30 - Баланс производства и потребления полипропилена в 2015-2018 гг., и прогноз на 2019-2023 гг. (тонн)

Таблица 31 - Объем рынка полипропилена в 2015-2018 гг. и прогноз до 2023 г., (тонн)